Jeśli osoba fizyczna prywatnie sprzedała samochód albo inną rzecz ruchomą, to czy musi się rozliczyć z podatku dochodowego w zeznaniu rocznym (PIT)?

Jeżeli podatnik sprzedał rzecz ruchomą (np. samochód), to musi wykazać tę transakcję w zeznaniu rocznym w przypadku, gdy:

- należała ona do jego prywatnego majątku – czyli była to sprzedaż poza działalnością gospodarczą i

- sprzedał ją przed upływem 6 miesięcy, licząc od końca miesiąca, w którym stała się ona jego własnością. Sprzedaż po upływie pół roku nie jest opodatkowana podatkiem dochodowym i nie wykazuje się jej w zeznaniu rocznym PIT.

Sprzedaż wykazuje się w zeznaniu PIT-36, w części E, w wierszu „Odpłatne zbycie rzeczy określonych w art. 10 ust. 1 pkt 8 lit. d ustawy”.

Podstawą opodatkowania jest dochód, tzn. różnica między przychodem, który podatnik uzyskał ze sprzedaży rzeczy, a kosztem jej nabycia. Różnicę tę zmniejsza się o nakłady, których dokonał on w czasie posiadania rzeczy.

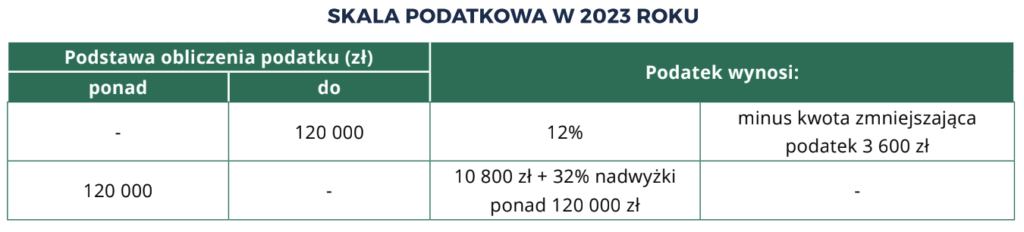

Ten dochód łączy się z innymi dochodami, które podlegają opodatkowaniu według skali podatkowej, np. z dochodami z pracy, z emerytury, z umowy zlecenia. Do obliczenia podatku od dochodu ustalonego według zasad ogólnych stosowana jest poniższa skala podatkowa.

Ustalając wysokość podatku według skali podatkowej, uwzględnia się więc kwotę zmniejszającą podatek. Wysokość tej kwoty jest uzależniona od wysokości dochodu (podstawy obliczenia podatku). Kwota zmniejszająca podatek za 2023 roku wynosi 3600 zł dla podstawy obliczenia podatku nieprzekraczającej 120 000 zł.

Podatek wpłaca się na swój mikrorachunek podatkowy w terminie złożenia zeznania, tj. do 30 kwietnia br. za 2023 rok. Zeznanie można złożyć w formie: elektronicznej lub papierowej.

Zeznanie w formie papierowej można złożyć w urzędzie skarbowym. Można też przesłać je pocztą – najlepiej za zwrotnym potwierdzeniem odbioru. Warto przy tym zwrócić uwagę, aby zeznanie zostało nadane: w placówce pocztowej operatora publicznego (Poczty Polskiej) i przed upływem terminu na złożenie tego zeznania. Jeśli podatnik przebywa za granicą, wypełnione zeznanie podatkowe może złożyć w polskim urzędzie konsularnym przed upływem terminu do złożenia zeznania podatkowego.

Zeznanie składane w formie papierowej należy podpisać własnoręcznie.

Zeznanie w formie elektronicznej można złożyć:

- przez e-Deklaracje bądź w usłudze Twój e-PIT dostępnej

- w serwisie e-Urząd Skarbowy.

Zeznanie składa się w terminie do 30 kwietnia roku następującego po roku podatkowym.

Zeznanie za 2023 rok należy więc złożyć do 30 kwietnia 2024 r. Jeżeli podatnik złożył zeznanie przed 15 lutego br., uznaje się, że zostało ono złożone 15 lutego.

Aby złożyć zeznanie elektronicznie poprzez usługę Twój e-PIT, należy zalogować się do serwisu e-Urząd Skarbowy przy użyciu:

- login.gov.pl – tj. profilu zaufanego, e-dowodu lub bankowości elektronicznej;

- danych podatkowych – są to dane podatnika, takie jak jego PESEL lub NIP i data urodzenia, kwota przychodu z rozliczenia za 2022 r., kwota przychodu z jednej informacji od płatników za 2023 r. (np. PIT-11), które potwierdza się kwotą nadpłaty lub do zapłaty z rozliczenia za 2022 r. Jeśli chociaż jedna z tych kwot wynosi „0” (zero), podatnik będzie mógł się zalogować do usługi Twój e-PIT wyłącznie przy użyciu login.gov.pl lub aplikacji mObywatel;

- aplikacji mObywatel.

Po zalogowaniu, wysłanie zeznania przez usługę Twój e-PIT nie wymaga dodatkowej weryfikacji. Zeznania składane online przez formularz interaktywny w systemie e-Deklaracje

można podpisać za pomocą:

- kwalifikowanego podpisu elektronicznego – to płatny, elektroniczny podpis, który służy do podpisywania dokumentów. Jeżeli podatnik ma taki podpis, powinien przygotować go i podać kod PIN,

- „danych autoryzujących” – to bezpłatny podpis elektroniczny, który zapewnia autentyczność deklaracji i podań. Na takie dane autoryzujące składają się iden tyfikator PESEL lub NIP, imię (pierwsze), nazwisko, data urodzenia, kwota przychodu. Kwota przychodu, którą podaje się przy autoryzacji, to kwota wskazana w zeznaniu lub rocznym obliczeniu podatku za rok podatkowy o 2 lata wcześniejszy niż rok, w którym są składane deklaracje/wniosek albo wartość „0” (zero), w przypadku gdy za rok o 2 lata wcześniejszy niż rok podatkowy, w którym są składane deklaracje/wnio- sek, nie zostało złożone żadne z zeznań lub rocznych obliczeń podatku.

Jeśli podatnik nie chce składać zeznania osobiście, może to zrobić za niego pełnomocnik, np. doradca podatkowy. Zeznania składane przez pełnomocnika nie mogą być jednak podpisane „danymi autoryzującymi”. Jeżeli podatnik chce udzielić komuś pełnomocnictwa do

złożenia zeznania w formie papierowej, powinien wypełnić i dostarczyć do urzędu skarbowego druk UPL-1P. Może to zrobić składając pismo w swoim urzędzie skarbowym,

bądź też elektronicznie – przekazując je przez ePUAP. Jeśli zaś podatnik chce udzielić pełnomocnictwa do przesłania elektronicznego zeznania, powinien wypełnić i dostarczyć do urzędu skarbowego druk UPL-1. Może to zrobić składając pismo w swoim urzędzie skarbowym, bądź też elektronicznie – przekazując je przez ePUAP lub w serwisie e-Urząd Skarbowy.

Jedno pełnomocnictwo wystarczy do składania deklaracji we wszystkich urzędach skarbowych.

W razie wysyłania zeznania w formie elektronicznej, należy pamiętać o wygenerowaniu i zachowaniu Urzędowego Poświadczenia Odbioru. Jest do dokument, który potwierdza złożenie formularza w formie elektronicznej. Nie potrzebna jest przy tym żadna pieczątka urzędu skarbowego.