Od zbyt drogiego świątecznego prezentu fiskus może domagać się podatku… Z punktu widzenia prawa mikołajkowe lub gwiazdkowe upominki to darowizny – a te mogą podlegać podatkowi od spadków i darowizn. Można skorzystać z określonych wyłączeń lub zwolnień od podatku, ale pod warunkiem, że spełnia się warunki dla ich zastosowania.

W przypadku otrzymania rzeczy lub praw majątkowych na terytorium Polski w drodze darowizny lub polecenia darczyńcy, otrzymany podarek w zasadzie podlega opodatkowaniu podatkiem od spadków i darowizn. Podatkowi nie podlega otrzymanie darowizny o wartości nieprzekraczającej kwoty wolnej od podatku, która wynosi:

» 36 120 zł – dla osób z I grupy podatkowej, do której należą: małżonek, wstępni (rodzice, dziadkowie, pradziadkowie), zstępni (dzieci, wnuki, prawnuki), pasierb, ojczym, macocha, rodzeństwo, teściowie, zięć, synowa;

» 27 090 zł – dla osób z II grupy podatkowej, do której należą: zstępni rodzeństwa (np. dzieci siostry, wnuki brata), rodzeństwo rodziców (np. ciotki, wujowie), zstępni i małżonkowie pasierbów, małżonkowie rodzeństwa i rodzeństwo małżonków, małżonkowie rodzeństwa małżonków, małżonkowie innych zstępnych (np. mąż wnuczki);

» 5733 zł – dla osób z III grupy podatkowej, do której należą pozostali nabywcy.

Za zstępnych uważa się też przysposobionych i ich zstępnych oraz osoby, które przebywają lub przebywały w rodzinie zastępczej, w rodzinnym domu dziecka, w placówce opiekuńczo-wychowawczej lub w regionalnej placówce opiekuńczo-terapeutycznej. Za wstępnych uważa się także odpowiednio osoby tworzące rodzinę zastępczą, prowadzące rodzinny dom dziecka lub pracujące z dziećmi w placówce opiekuńczo-wychowawczej lub w regionalnej placówce opiekuńczo-terapeutycznej, a za rodziców uważa się również przysposabiających.

Przy obliczaniu kwoty wolnej od podatku, sumuje się wartość otrzymanej darowizny z wartością rzeczy i praw majątkowych nabytych od tej samej osoby (np. tytułem darowizny, nieodpłatnego zniesienia współwłasności) w okresie 5 lat poprzedzających rok, w którym nastąpiło nabycie ostatniej darowizny.

Dopiero więc jeśli obdarowany otrzymał darowiznę, której wartość przekracza kwotę wolną od podatku, podlega obowiązkowi podatkowemu.

Przy nabyciu darowizny obowiązek podatkowy powstaje, co do zasady, z chwilą złożenia przez darczyńcę oświadczenia w formie aktu notarialnego albo przekazania darowizny obdarowanemu w razie zawarcia umowy bez zachowania formy aktu notarialnego. Jeśli umowa darowizny jest zawierana u notariusza, to u niego płaci się podatek.

Ustawa o podatku od spadków i darowizn określa pewne wyłączenia lub zwolnienia od podatku, które uwalniają od konieczności zapłaty podatku, ale pod warunkiem spełnienia warunków dla ich zastosowania, jak np. zwolnienie dla najbliższej rodziny, tzw. ulga mieszkaniowa w tym podatku czy zwolnienie z tytułu nabycia gospodarstwa rolnego.

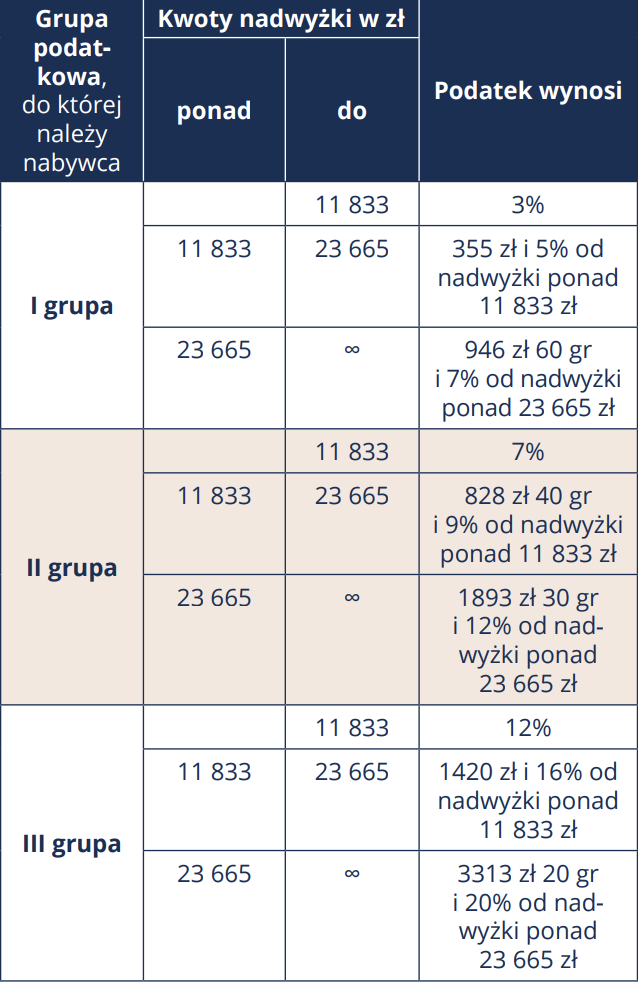

W przypadkach braku objęcia zwolnieniem, podatek oblicza się od nadwyżki wartości nabytego majątku ponad kwotę wolną według poniższych skal podatkowych.

Ponadto nabycie własności rzeczy lub praw majątkowych w drodze darowizny lub polecenia darczyńcy podlega opodatkowaniu według stawki 20%, jeżeli obowiązek podatkowy powstał wskutek powołania się podatnika przed organem podatkowym w toku czynności sprawdzających, postępowania podatkowego, kontroli podatkowej lub kontroli celno-skarbowej na okoliczność dokonania tej darowizny, a należny podatek od tego nabycia nie został zapłacony.

W razie konieczności zapłaty podatku i niepobrania go przez notariusza, obdarowany musi złożyć właściwemu naczelnikowi urzędu skarbowego zeznanie podatkowe o nabyciu rzeczy lub praw majątkowych SD-3 (lub z załącznikami SD-3/A) wraz z pozostałymi dokumentami w ciąg 1 miesiąca od dnia powstawia obowiązku podatkowego.

Podatek należy wpłacić w ciągu 14 dni od odebrania decyzji z ustaloną kwotą podatku na rachunek bankowy właściwego urzędu skarbowego.